सपनों की चाबी: एक सच्ची कहानी जो बदल देगी आपकी सोच!

Inspiring story of a widow financial management

आज ‘सपनों की चाबी’ ब्लॉग में, हम आपके लिए लेकर आए हैं एक ऐसी कहानी, जो न केवल सच्ची है, बल्कि इतनी प्रेरणादायक है कि यह आपकी सोच को गहराई तक छू लेगी। यह कहानी किसी और की नहीं, बल्कि एक अद्भुत महिला की है, जिसने इसे खुद हमारे साथ साझा किया है।

हम सभी जानते हैं कि ज़िंदगी अप्रत्याशित होती है, एक पल में सब कुछ बदल सकता है। लेकिन क्या हो अगर हम इस अनिश्चितता के लिए तैयार रहें? क्या हो अगर हमारे समझदार निर्णय और दूरदर्शी योजनाएँ हमें जीवन के तूफानों से आसानी से निकलने में मदद करें?

यह कहानी हमें यही सिखाती है। यह कहानी है एक ऐसी महिला की, जो आज बेंगलुरु के एक शांत रिटायरमेंट अपार्टमेंट में सुकून से रहती हैं, लेकिन जिनकी ज़िंदगी ने उन्हें कई अप्रत्याशित मोड़ दिखाए। एक विधवा के रूप में, उन्होंने न केवल अपने दुख से उबरना सीखा, बल्कि अपनी वित्तीय समझदारी और मजबूत इच्छाशक्ति से अपने भविष्य को फिर से आकार दिया।

आइए, इस अद्भुत यात्रा का हिस्सा बनें और इस कहानी से सीखें कि कैसे जीवन की चुनौतियाँ हमें और भी मजबूत, और भी समझदार बना सकती हैं। यह सिर्फ एक कहानी नहीं, यह एक सबक है – जीवन को सहज और सुरक्षित बनाने का सबक।

मेरी वित्तीय यात्रा: उनके सपनों से मेरी उड़ान तक

My Financial Journey: From His Dreams to My Flight

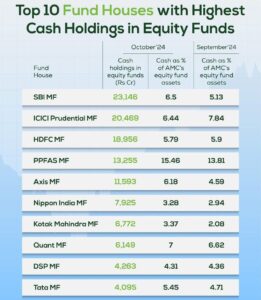

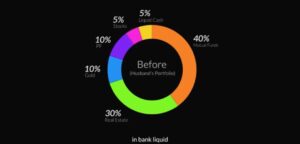

कॉफी की महक रसोई में फैल रही थी और सुबह की पहली किरणें खिड़की से झाँक रही थीं। एक खाली कप और मेरा अधूरा नाश्ता मेज पर पड़ा था, और मेरी निगाहें एक चार्ट पर टिकी थीं जिस पर लिखा था – “पति का पोर्टफोलियो।” मेरे पति, जिनकी यादें आज भी मेरे साथ हैं, उन्होंने बड़ी बारीकी से सब कुछ व्यवस्थित किया था। 40% म्यूचुअल फंड में, 30% अचल संपत्ति में, 10% पीएफ (प्रोविडेंट फंड) में, 10% सोने में, और बाक़ी 5%-5% स्टॉक और लिक्विड कैश में। एक छोटी सी टिप्पणी भी थी – “बैंक में लिक्विड।”

सालों तक, यह सारा हिसाब-किताब उनका ही काम था। वह निवेश संभालते थे, आंकड़े देखते थे, और बाजार की पेचीदगियों को समझते थे। मुझे उन पर पूरा भरोसा था, और सच कहूँ तो, “स्टॉक” और “म्यूचुअल फंड” जैसे शब्दों से जूझना मुझे किसी ऐसी भाषा में पहेली सुलझाने जैसा लगता था जिसे मैं जानती ही नहीं थी। मेरी भूमिका अलग थी – अपने घर को संभालना, अपने परिवार की देखभाल करना, अपनी जिंदगी को सँवारना। और फिर, एक दिन, उनकी कुर्सी खाली हो गई।

दुख एक सैलाब की तरह आया था, सब कुछ बहा ले जाने वाला। लेकिन उस अथाह पीड़ा के बीच, एक नई तरह का डर पनपने लगा – पेट में एक ठंडी, गांठ जैसी भावना, हमारे वित्तीय भविष्य को लेकर। “अब मैं क्या करूँ?” मुझे याद है, मैं फुसफुसाई थी, उसी पोर्टफोलियो चार्ट को घूरते हुए, जो अब मुझे नक्शे से ज्यादा एक भूलभुलैया लग रहा था।

कमान संभालना: ‘उनका’ पोर्टफोलियो अब ‘मेरा’ हो गया

Taking the Reins: ‘His’ Portfolio is Now ‘Mine’

यह आसान नहीं था। कई दिन ऐसे थे जब मैं पूरी तरह से हताश महसूस करती थी, ऐसे दिन जब मैं बस अपना सिर रेत में छिपा लेना चाहती थी। लेकिन फिर मुझे उनकी लगन याद आती, हमारी वित्तीय सुरक्षा के प्रति उनकी प्रतिबद्धता, और मुझे एहसास हुआ कि मुझे सीखना होगा, समझना होगा। मैंने उनकी फ़ाइलें देखना शुरू किया, वित्तीय शब्दों को समझने की कोशिश की, और अपने वित्तीय सलाहकार से सवाल पूछे – एक दयालु व्यक्ति जिसने धैर्यपूर्वक सब कुछ समझाया, कभी-कभी दो बार भी।

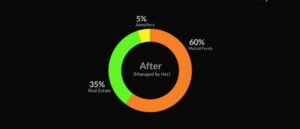

धीरे-धीरे, हिचकिचाते हुए, मैंने फैसले लेना शुरू किया। कुछ बदलाव हुए, कुछ संतुलन साधा गया। पोर्टफोलियो का “बाद का” चार्ट अब आकार लेने लगा था, और यह “मेरे द्वारा प्रबंधित” हो गया।

- म्यूचुअल फंड का हिस्सा बड़ा हो गया, 60%, क्योंकि मैंने उनके विविधीकरण और पेशेवर प्रबंधन को महत्व देना सीख लिया था।

- अचल संपत्ति एक महत्वपूर्ण 35% बनी रही, एक ऐसी संपत्ति जिसे हमने हमेशा महत्व दिया था।

- और फिर, 5% ज्वेलरी। यह मेरा अपना स्पर्श था, शायद एक अधिक व्यक्तिगत निवेश, लेकिन इसमें भावनात्मक और आंतरिक दोनों मूल्य थे।

यह कोई बड़ा बदलाव नहीं था, लेकिन यह मेरा बदलाव था। यह मेरे आराम के स्तर को दर्शाता था, मेरी समझ को, और हमारे भविष्य के लिए मेरी दृष्टि को।

नियमित आय की सुखद ध्वनि

The Sweet Sound of Regular Income

सबसे सुखद खोजों में से एक यह थी कि हमारा निवेश आय का एक स्थिर स्रोत कैसे बन सकता है। ऐसा लग रहा था कि पैसा हमारे लिए काम कर रहा है, चुपचाप और लगातार। यह मेरे लिए सिर्फ़ आंकड़ों का खेल नहीं था, बल्कि एक सुरक्षा कवच था।

हमारे म्यूचुअल फंड से एक सिस्टमैटिक विद्ड्रॉल प्लान (SWP) था, जिससे हर महीने ₹1.5 लाख की विश्वसनीय आय आती थी। और फिर, हमारी एक संपत्ति से किराये की आय थी, जो हर महीने ₹1 लाख और जोड़ देती थी।

यह जानकर कि म्यूचुअल फंड और किराये की संपत्ति से हर महीने ₹2.5 लाख आ रहे हैं, यह एक बहुत बड़ी राहत थी। यह सिर्फ़ जीवित रहने के बारे में नहीं था; यह गरिमा बनाए रखने और उस जीवन को जारी रखने के बारे में था जिसे हमने मिलकर बनाया था। इसने मुझे शोक मनाने, ठीक होने और योजना बनाने की आज़ादी दी, बिना हर एक रुपये कमाने के तत्काल दबाव के।

जो सबक उन्होंने सिखाए (और काश मैं पहले जान लेती)

The Lessons He Taught (and I Wish I’d Known Sooner)

इन सब के दौरान, मुझे एहसास हुआ कि मेरे पति ने मुझे केवल निवेश ही नहीं दिया था; उन्होंने मुझे तैयारी का एक खाका भी दिया था। यह एक मौन सबक था, जिसे काश हमने पहले अधिक खुले तौर पर चर्चा की होती। लेकिन अब, मैं चाहती हूँ कि हर व्यक्ति, हर साथी, इन छोटी-छोटी बातों के महत्व को समझे। ये सिर्फ “करने योग्य काम” नहीं हैं; ये प्यार और दूरदर्शिता के कार्य हैं, जो जीवन के सबसे कठिन क्षणों में सहारा बनते हैं।

- भौतिक पासवर्ड सूची: ओह, मैंने उनकी इस सूची के लिए उनके कार्यालय को कितना खंगाला! कल्पना कीजिए, बैंक खातों, बिजली के बिलों, यहाँ तक कि हमारी स्ट्रीमिंग सेवाओं तक पहुँचने की कोशिश करना, जब सभी पासवर्ड उनके दिमाग में हों। आखिरकार, मुझे एक छोटी, घिसी हुई नोटबुक मिली। वह एक जीवनरक्षक थी! कृपया, एक भौतिक, अद्यतन सूची रखें जिसमें सभी आवश्यक पासवर्ड हों, और सुनिश्चित करें कि आपके साथी को ठीक से पता हो कि यह कहाँ मिल सकती है। डिजिटल सुविधाजनक है, लेकिन आपात स्थितियों के लिए, एक मूर्त रिकॉर्ड सोने जैसा है।

- विवाह प्रमाणपत्र: मैंने इसके बारे में तब तक ज़्यादा नहीं सोचा था जब तक कि मुझे पेंशन दावों और संपत्ति हस्तांतरण के लिए इसकी आवश्यकता नहीं पड़ी। इसने हमारे कानूनी रिश्ते को साबित किया, कागज का एक साधारण टुकड़ा जिसमें इतनी शक्ति थी। इसे सुरक्षित रखें, जानें कि यह कहाँ है, और सुनिश्चित करें कि आपके साथी इसे आसानी से प्राप्त कर सकें।

- मृत्यु प्रमाणपत्र की कई प्रतियां: यह सबसे बड़ा आश्चर्य था। मैंने सोचा था कि एक प्रति पर्याप्त होगी। लेकिन हर संस्थान – बैंक, बीमा कंपनियाँ, भविष्य निधि कार्यालय, संपत्ति रजिस्ट्रार – सभी को एक प्रमाणित प्रति चाहिए थी। मैंने खुद को और अधिक प्रतियां मंगवाते हुए पाया। यह एक गंभीर काम है, लेकिन घटना के तुरंत बाद कई प्रमाणित प्रतियां प्राप्त कर लें। यह आपको बहुत सारी परेशानी और देरी से बचाएगा।

यह यात्रा अप्रत्याशित विकास की रही है। मैंने सीखा है कि वित्तीय साक्षरता कोई लिंग-विशिष्ट विशेषता नहीं है, न ही यह कोई बोझ है। यह सशक्तिकरण का एक रूप है, उन लोगों की विरासत का सम्मान करने का एक तरीका है जिन्हें हम प्यार करते हैं, और अपनी मन की शांति सुनिश्चित करने का मार्ग है।

आइए, हम इसके बारे में बात करें। आइए बोझ साझा करें, और आइए सुनिश्चित करें कि हम सब तैयार हैं, साथ मिलकर – जीवन की हर चुनौती का सामना करने के लिए!

धन्यवाद।

व्हाट्सएप्प ग्रुप जॉइन करें बिल्कुल मुफ्त

नीचे दिए गए लिंक पर क्लिक करें ?

Join Whatsapp Group click here

Top health insurance companies in india

https://sapnokichaabi.com/top-5-health-insurance-companies-in-india/

Digital fraud se kaise bache ?

https://sapnokichaabi.com/best-tips-to-protect-yourself-from-digital-fraud/

For good money saving habits click here

https://sapnokichaabi.com/save-money-important-things-aboutmoney/